时间:2020-12-17

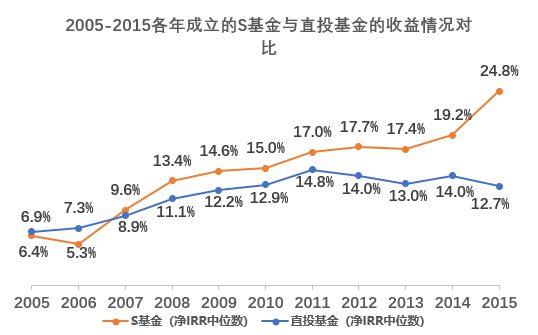

编者注:受新冠疫情影响,2020年全球股权投资市场交易萎靡,呈现“募投”双降之势,一季度中国VC/PE100募资分指数下降至59.96,接近历史最低值,交易额较去年同期下降了55%。虽然私募股权一级市场开局遇冷,但私募股权二级市场发展却令人眼前一亮,随着君联资本与昆仲资本先后完成了2亿美元及1亿美元的私募基金续期交易,投资者对私募股权二级市场交易的关注和热情有了很大提升,S基金得到越来越多投资者的关注。广州基金副总经理、新兴基金董事长黄舒萍结合研究和工作实践,提出了S基金交易探索。原文刊登于2020年7月第55期《融资中国》杂志,本文有删节。

一、机遇

(二)我国S基金尚属起步阶段,潜在市场空间巨大

当前我国累计存量人民币股权投资基金规模达11万亿元,按此测算,我国二手份额交易市场规模超过4万亿元人民币。目前,全球S基金总规模占全球二手交易份额总规模的比例约为62%,即使我国按30%计算转让空间,S基金也有着超过1万亿元人民币的潜在交易市场。

2010年随着我国人民币股权投资基金开始大规模设立,私募股权市场发展迎来了井喷期。目前,政府引导基金目标规模达10万亿元,到位规模近4万亿元。大批基金逐渐进入退出阶段, LP和基金管理人的退出压力日益增大。

二、展望

(一)多方驱动市场发展,交易主体趋于机构化

我国私募股权一级市场规模正在加速扩增,投资机构对投资基金资产份额流动性的要求提高,特别是在近期去杠杆、控风险、稳金融等监管措施作用下,部分基金LP份额转让退出的需求越发增强,催化了私募股权二级市场交易的升温。国内的二手份额交易也呈现机构化的趋势,母基金、上市公司、保险等大型机构LP 在股权投资基金二手份额交易中增长明显。

(二)母基金有天然优势,参与S基金成为新趋势

不少母基金机构率先布局S基金,探索采用“PSD”(Primary+Secondary+Direct)投资策略。母基金在S基金投资方面的引领作用,主要来源于其自身的天然优势:一是母基金管理机构拥有优秀的子基金及其管理人资源。二是母基金管理机构团队经验丰富,能为完成S基金复杂交易提供高效保障。三是母基金管理机构通过其圈层和平台信息优势,有助于提升价格博弈能力。四是母基金管理机构因为有出资到子资金,作为LP之一,可以获得优先受让基金份额机会。

(三)S基金助力引导基金创新模式,释放政策新活力

根据《2018年政府引导基金调研报告》,20%的政府引导基金已开始考虑选择设立S基金模式。我国私募股权二级市场尚属于起步初期,此阶段政府引导基金支持设立S 基金,可以推动S基金规模快速增长,同时也是对已设立引导基金的有益补充,进一步活跃股权投资市场。

新兴基金通过受托管理的政府引导母基金和主动管理的直投基金,积极推动新兴产业发展。目前境内S基金份额交易市场正处在爆发的前期,新兴基金基于前期在母基金业务的深厚积淀和对S基金市场的深入研究,正式布局境内S基金业务。今年11月,新兴基金落地第一笔S基金交易,受让华胥基金3000万元基金份额,完成“PSD”投资策略的全部拼图。 近期,新兴基金将发起设立境内S多策略基金,完成对正在推动的另两笔S基金份额的交易,通过搭建完整的“PSD”基金产品,新兴基金将进一步发挥金融支持实体经济的功能,继续加强对新兴产业及科技领域的投入,助力广州新兴产业的加快发展。