时间:2020-09-11

今年以来,在疫情常态化的背景下,全球医药资本市场走出去年的“低迷”状态,呈现出持续火热的局面。乘着这股热潮,以生物医药和大健康产业作为主要投资方向之一的广州基金,在这一领域的投资又一项目结出硕果。

2020年5月,广州基金子公司城发基金首个市场化股权直投企业开拓药业有限公司(下称“开拓药业”,股票代码9939.HK)成功登陆香港联交所上市交易。此次上市募集资金约2.4亿美元(不包括超额配股权)。上市首日,开拓药业开盘20.15港元,收涨6.7%,总市值达80亿港元,势头良好。近年来,生物医药板块掀起港股新股热潮,开拓药业亦成功由新三板转战港股市场,成为第18家在香港IPO上市的未盈利生物科技公司。

投资逻辑:看重核心产品商业价值

“我们对医疗行业中的细分领域进行持续研究,致力于支持和挖掘处于快速成长中的优秀生物医疗企业,其中,国内自主医药研发是我们关注的重要方向。”城发基金项目负责人介绍称。

说起对开拓药业的投资,始于城发基金管理的应元母基金的市场化运作尝试。早在2016年10月,城发基金参与由松禾资本管理的深圳市松禾成长一号股权投资基金,基金总规模11.735亿元,城发应元母基金出资0.6亿元,专注于基因检测、医疗服务等大健康领域投资,这标志着城发基金借力顶尖投资机构、在市场化手段支持生物医药产业发展的道路上迈出重要一步。

“开拓药业项目是应元母基金投资的子基金松禾资本推荐的。松禾资本是开拓药业B轮融资的领投方,他们认为这个项目有很好的增值空间。2018年9月,城发基金开始对开拓药业进行了独立尽调与投资分析,后决定以资金直投的方式参与开拓药业在香港上市前的融资。”上述项目负责人指出。

对于投资机构而言,选择医药类的企业,主要基于“高进入门槛、专利保护、产品差异化和规模效应”这四大逻辑,而在这一行业的细分领域中,制药企业和医疗器械企业又是最有投资价值的两大子行业。在中信建投看来,“刚性的需求及永恒的创新”是医药行业不变的投资逻辑,因此“继续看好创新药、CXO、仿制药产业链上游、疫苗、医疗器械、医疗信息化、连锁医疗及药房等赛道”。

“作为一家集研发、生产和商业化的综合性创新药物全产业链平台,开拓药业核心产品的商业价值具有较大潜力。”她说,“该公司深耕于前列腺癌、乳腺癌和肝癌三大缺乏有效治疗手段且占据重大癌症发病人群50%的癌症领域,而且当时公司核心药物普克鲁胺已进入临床三期阶段,成药性高,具有’best-in-class’的潜质。”

据了解,开拓药业重点研发项目是1.1类新药普克鲁胺。这是一款在中美两国双报双批双试验的AR拮抗剂;一旦研发成功,将可能成为首款在中国市场获批的同类最佳药物。此外,开拓药业研发线丰富,还前瞻性布局了包含小分子创新药、生物创新药及联合疗法的多元化产品管线。

分析人士指出,在产业层面,以抗肿瘤药物为主的创新药在中国存在巨大的未被满足的临床需求,这种需求叠加创新浪潮,会催化出具有全球竞争力的医药巨头。

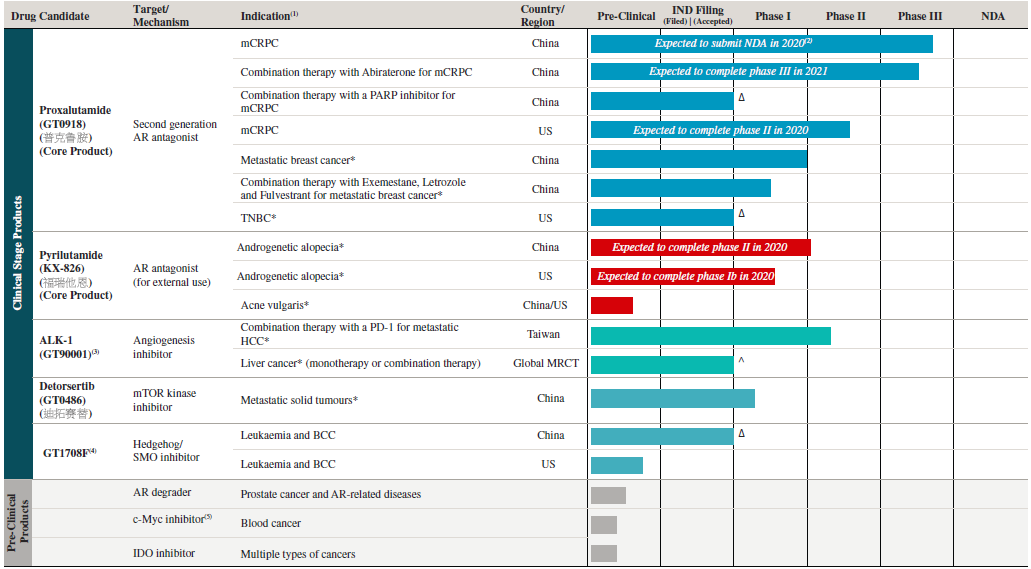

表:开拓药业在研产品管线及其进度(资料来源:开拓药业招股说明书)

投资过程:首次尝试以ODI形式投资红筹架构企业

据介绍,开拓药业成立于2009年,是苏州市及工业园区独角兽企业,专注于创新疗法的研究、开发及商业化,尤其是自主研发潜在同类首创(First-in-Class)及同类最佳(Best-in-Class)癌症药物。其在全球拥有60余项专利,多个项目被列为国家十二五、十三五“重大新药创制”专项。

此外,该公司全面开展了公司产品商业化的准备工作,在苏州工业园区有20000㎡的研发生产基地正在建设,预计2020年下半年正式投入使用。

除了公司本身上述的优势之外,“当时港股刚开始允许尚未盈利和未有收入的生物科技公司上市,我们认为开拓药业受制度改革的红利影响,上市可能性很大。”上述项目负责人表示。

在2018年4月港交所的新政改革之前,初创未盈利的生物药企往往只能选择赴美上市,这对企业融资以及风投的退出都有一定制约。因此,这项改革措施吸引了诸多未盈利生科企业在港股上市风潮中跃跃欲试,而开拓药业正是其中一家。2016年12月12日开拓药业曾以839419为股票代码在新三板挂牌上市,直至2018年6月21日正式终止挂牌,随后寻求在香港主板上市。为实现赴港上市,开拓药业注册了境外离岸公司开曼开拓药业(Kintor Pharmaceutical Limited)作为其母公司,并着手搭建红筹架构。

“从2018年9月初步接触,到2019年正式出资,这个项目的投资历时将近一年。主要难点在于在开拓药业的红筹架构下需用ODI(即Outbound direct investment,对外直接投资)方式实现出资。”城发基金上述项目负责人指出。

“作为国企,我们在出境前需先履行相应的内部决策程序。”据介绍,本项目及投资方案逐级上报并通过了城发咨询(实际出资主体)董事会、城发基金内部投决会、过渡时期领导小组、广州基金党委会、广州基金董事会的审批,并完成相关协议的签署。经审批,最后由城发咨询投资开拓药业已搭建红筹架构主体Kintor Pharmaceutical Limited共计500万元美金,合计约人民币3455万元。

“除此之外,履行境内机构境外投资(ODI)手续也花费了不少时间。”这是因为,在目前严控资金出境的监管态势下,申请ODI需要经的审批手续较一般的项目要复杂得多。“ODI登记主要分三个环节,分别是商务厅/部核准备案、发改委核准备案、银行部门外汇审核。这三个环节都办理完毕并取得相应资格后,才能将境内资金换汇并用于海外投资。”她说。

开拓药业同步推进完成了已有全部投资人红筹架构的搭建后,委托外部第三方机构为新一轮境内投资人进行了发改委、商务委和外管局的ODI备案,城发咨询也历经多个月的准备,最终通过ODI申请及外管部门申请购汇投出。2019年9月12日城发咨询正式出资交割。开拓药业项目是城发基金采用ODI方式投资于红筹架构企业的第一次尝试。

投资效益:引入研发基地 带动本地生物医药产业发展

2020年初以来国内外新冠肺炎疫情的爆发为全球经济带来不确定性,同时也为确定性的医疗产业板块带来机遇,相关板块投资标的作为资金避风港,也成为投资者追捧对象。据悉,开拓药业公开发售获得超额认购逾550倍,冻资额超过1000亿港元,市场认购情况火爆。

疫情以来,开拓药业积极开展治疗新型冠状病毒肺炎的研究。2020年7月,开拓药业与2002年成立于美国的专注于治疗毛发疾病抗雄激素突破性药物及器械研发的Applied Biology,Inc.(以下简称“Applied Biology”)签署了一项临床试验研究协议。根据协议,双方将合作进行普克鲁胺治疗新型冠状病毒肺炎的研究。这是为了解决迫在眉睫的临床需求,首次将抗雄激素药物用于治疗新冠肺炎的一次尝试和探索。

此外,开拓药业与苏州大学开展临床前研究合作,探讨新冠肺炎性别差异的潜在机制,结果表明普克鲁胺可阻断AR信号,降低了TMPRSS2和ACE-2(为导致新冠肺炎的严重急性呼吸综合症冠状病毒2(SARS-CoV-2)的两个关键蛋白)在正常肺细胞及来自前列腺与肺癌的癌细胞的表达。

对新冠病毒的相关研究若取得成果,有望进一步提升开拓药业的估值。除了该公司在港成功上市为城发基金的后续退出带来高倍数的预期投资收益之外,更为重要的是,这一投资项目有望带动广州本地生物医药产业的发展。“我们正在积极为开拓药业对接战略产业资源,促成其与生物岛、科学城等接洽联系,努力实现将其大分子研发基地引入广州,助推广州生物医药产业转型升级。”上述项目负责人指出。